TS

IntegratedFx

21 Nama Candlestick yang Trader harus Ketahui

CandleStick

Candlestick merupakan salah satu alat dari analisa teknikal yang paling akurat memberikan informasi dari sekian indikator yang dimiliki para trader. Candlestick dipakai di jepang sejak tahun 1978 dan baru populer di dunia barat tahun 1990-an. Sejak saat itu Candlestik menjadi alat utama bagi trader dalam menganalisa pasar menggantikan posisi bar chart.

Ada 21 nama candlestick yang harus diketahui oleh trader. 21 candlestick tersebut adalah dari pola candlestick yang paling sering muncul di pasar dan dapat digunakan dalam mengambil keputusan dalam trading. Perlu diketahui bahwa nama-nama candlestick tersebut dibuat untuk membantu trader mengenali sedini mungkin yang terjadi di pasar, tekanan jual atapun beli semua tersirat dalam candlestick.

21 nama atau pola candlestick itu antara lain sebagai berikut :

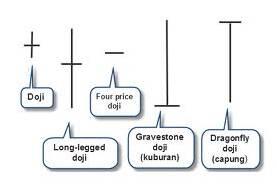

Candles 1-4: Empat Jenis DOJI

Kita menyebutnya “Common Doji” karena begitu umum terjadi, biasanya muncul pada small trading range. Doji merefleksikan harga tengah dimana kekuatan penjual dan pembeli seimbang sehingga belum bisa digunakan untuk memutuskan transaksi jual atau beli.

Long Legged Doji bisa dikatakan candlestick yang lebih dramastis. Dikatakan bahwa harga naik tinggi selanjutnya terjadi taking profit sehingga harga kembali ke tengah. Candlestick seperti ini menunjukkan kekuatan pasar yang melemah.

Gravestone Doji, diantara semua candlestick mungkin candlestick ini yang paling tidak menyenangkan. Dimana harga yang sudah mencapai atas tidak sanggup menahan ketinggiannya dan kembali serta ditutup di level yang sama.

Dragonfly Doji, bentuk terakhir dari doji, dimana harga open merupakan harga tertinggi, dijual kemudian ditutup kembali pada harga open. Adapun Candlestick ini menurut pengalaman jarang sekali terjadi, dan ketika terjadi maka harga akan cenderung untuk naik atau bullish.

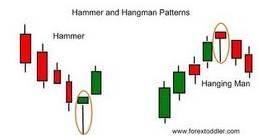

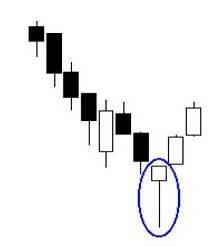

Candles 5-6: HAMMER dan HANGMAN, Sinyal Pembalikan atau Reversal

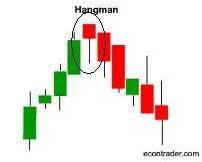

Hangman, candlestick ini dinamakan demikian karena telihat seperti seseorang yang sedang dieksekusi dengan kaki berayun, selalu terjadi setelah perpanjangan tren naik. Analoginya bahwa trader melihat aksi jual, dan buru-buru mengambil posisi tetapi kemudian mereka menemukan bahwa mereka bisa membeli dengan harga yang jauh lebih murah.

Disisi Lain Hammer muncul dari perpanjangan tren turun (downtrend). Hammer terjadi karena adanya tekanan jual yang kuat seringkali di saat harga pembukaan, untuk selanjutnya pasar mengalami recovery kemudian ditutup dekat dengan harga open atau lebih tinggi.

Spoiler for Lapak Ane:

Diubah oleh IntegratedFx 25-07-2013 12:33

dumoriss dan tata604 memberi reputasi

2

30.7K

42

Komentar yang asik ya

Urutan

Terbaru

Terlama

Komentar yang asik ya

Komunitas Pilihan